お金を増やすために投資を始めたい!

いろいろ調べてみると初心者にはインデックスファンドが良さそう。でも、種類が多くてどれを選べばいいのか全然分からん!

選ぶポイントってあるの?

そんな疑問に答えます。

- インデックスファンドの選び方

- 私が積立投資しているインデックスファンド

- どのインデックスファンドが一番儲かるのか?

少額で積立投資しながら長期運用する前提で、インデックスファンドを選ぶ際に私が考えるポイントについて解説します。

私はサラリーマンとして働きながら積立投資を行っています。2015年から始めたインデックスファンドへの積立投資はほとんど買いっぱなしで放置状態でしたが、これまでの利益は60万円を突破しました。本業で働いている間もインデックスファンドがせっせとお金を稼いでくれています。

そんな私が解説しますので、これからインデックス投資を始めたい方はぜひ参考にして下さい。

なお、実際に投資を行う際にはさまざまなリスクを正しく認識したうえで、自分自身の判断と責任に基づいて行なうようにして下さい。投資は自己責任でお願いします!

インデックスファンドの選び方

私がインデックスファンドを選ぶ際に考える3つのポイントは次の通りです。

なお、少額で積立投資しながら長期で運用する前提です。その点ご注意下さい。

- 今後の値上がりが期待できるか?

- 他のファンドと分散できているか?

- 運用コストは低いか?

この3つのポイントについて、インデックスファンドの「目論見書」を使ってみていきます。

「目論見書」は投資の判断に必要な重要事項を記載した書類です。重要なことが多く書かれているので、インデックスファンドを購入する際には必ず内容を確認するようにしましょう。

目論見書では最低限次の3項目はチェックします。

目論見書をチェック:①商品分類等

- 投資対象地域:日本・グローバル(日本除く/日本含む)・アメリカ・欧州・アジア・新興国など

- 投資対象資産:株式・債券・不動産・バランス・その他資産

自分が投資しようとしている地域や資産とファンドの投資対象が合っているかどうか、目論見書のこの項目を見て確認しましょう。

目論見書をチェック:②組入銘柄・比率

目論見書の運用実績を見ると、ファンドに含まれている国・地域・銘柄(企業)がどれくらいの割合なのか大まかに確認することができます。

複数のファンドを購入した時に、投資対象を分散させたつもりがファンドに含まれている国や銘柄に重複があることも。

投資対象が分散できているか(重複が無いか)は、目論見書のこの項目を見て確認しましょう。

目論見書をチェック:③ファンドの費用

インデックスファンドの費用としては、主に次の3つがあります。

Ⅰ. 購入時手数料:ファンドの購入時のみ発生する費用

購入時手数料はファンド・販売会社によっては無い場合があります(ノーロード)。

毎月少額を積立投資する場合は、ノーロードのインデックスファンドから選ぶようにしましょう。

Ⅱ. 運用管理費用(信託報酬):ファンドを管理・運用してもらうための費用。ファンドを保有している期間ずっと発生するもの。

信託報酬はファンドを保有している期間はずっと発生するものです。特に長期で保有する場合は信託報酬はチェックするようにしましょう。

ただ信託報酬は各ファンドの価格競争によって結構変わることも。

一番信託報酬が低いものを選んだつもりが、いつの間にかもっと低いファンドが出ていたなんてこともよくあります。信託報酬が気になる場合は、定期的にチェックしてみると良いかもしれません。

Ⅲ. その他:あらかじめ確定できない運用コスト(隠れコスト)

購入時手数料と信託報酬以外の運用コストとしては、監査費用・売買委託手数料・資産を外国で保管する場合の費用・信託事務の諸費用・借入金の利息などがあります。

これらの費用は売買条件等によって異なるため、あらかじめ金額を確定できません。そのため目論見書では記載されていないものです。

各ファンドの努力によって信託報酬がかなり低くなってきていることもあって、実はこの「隠れコスト」が無視できなくなりつつあります。

じゃあ、隠れコストは何を見れば分かるの?

各ファンドが出している「運用報告書」を見れば、隠れコストを含めた「総経費率」を確認することができます。

目論見書をチェック:その他

「目論見書」には次のような項目もあります。

純資産総額

ファンドの規模を示すものです。長期で運用する場合は、規模がなるべく大きいものを選んだ方が安心ですね。

分配金の有無

分配金をこれまでどれくらい出してきたかを確認できます。

設定来累計額が0円の場合は、これまで一度も分配金を出していないことになります。

長期で運用する場合は分配金を出していないファンドを選ぶことが大切です。なぜなら、分配金を再投資する「複利効果」の恩恵を受けることができるからです。

自分で分配金を再投資するのは手間と時間がかかりますよね。ファンドが再投資してくれるならこんなに楽なことはありません。

私が積立投資しているインデックスファンド

現在、次の3つのインデックスファンドに積立投資しています。

- ニッセイ外国株式インデックスファンド(積立投資額の40%)

- eMAXIS Slim 新興国株式インデックス(積立投資額の40%)

- ニッセイ国内債券インデックスファンド(積立投資額の20%)

※「この3つが絶対的に良い」というわけではありません!どういう理由でこの3つを選んだのかについて解説していますので、インデックスファンドを選ぶ際の参考にして頂ければ幸いです。

投資額比率は上から2:2:1ですが、これは特に理由ありません。ただなんとなく。

古いものは2015年から積立開始していますが、コロナ禍などの下落局面でも売らずに愚直に投資を継続してきました。そのおかげで現時点では数十万円以上のプラス収益となっています。

ほとんど買いっぱなしで放置状態ですが、本業であるサラリーマンとして働いている間もせっせとインデックスファンドがお金を稼いでくれています。

これらのインデックスファンドを選んだ理由を、上で解説した3つのポイントで見てみます。

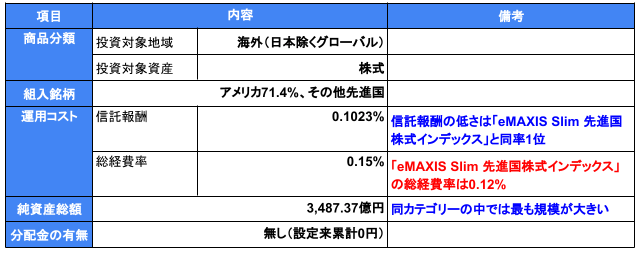

ニッセイ外国株式インデックスファンド

①今後の値上がりが期待できるか?

日本を除く主要先進国は今後も経済成長が期待できます。

特にアメリカはやはり経済的に一番強いですね。アメリカ株式は投資をする上では外せません。

このインデックスファンドは「外国株式」という名前ですが、組入銘柄を見ると7割以上がアメリカ株式が占めています。

アメリカ含む主要先進国に投資したい方に適したインデックスファンドです。

②他のファンドと分散できているか?

アメリカ含む先進国に投資するものなので、他のファンドの対象地域である新興国や日本との重複はありません。

③運用コストは低いか?

信託報酬は最低水準です!

ただ総経費率を見ると、他ファンドの方が成績が良いので今後検討の余地がありそうです。

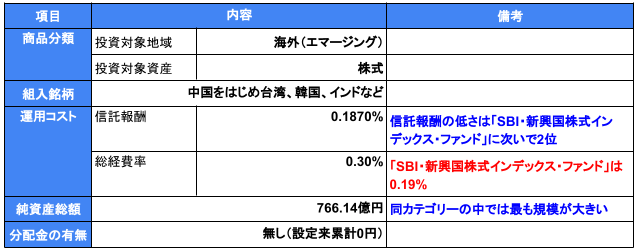

eMAXIS Slim 新興国株式インデックス

①今後の値上がりが期待できるか?

東南アジアで企業価値が10億ドルを超える非上場企業は25に達しており、日本の6社と比べて4倍と大幅に上回っているようです。これからどんどん経済的に発展していくことを期待しています。

②他のファンドと分散できているか?

新興国に投資するものなので、他のファンドの対象地域である先進国や日本との重複はありません。

③運用コストは低いか?

信託報酬は最低水準です!

ただこの記事を書いていて気付きましたが、総経費率を見ると他ファンドの方が成績がかなり良いので今後ファンドの変更を検討します…。

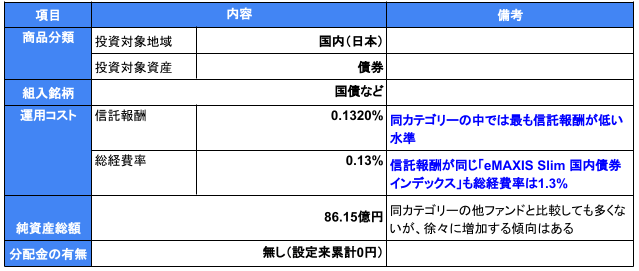

ニッセイ国内債券インデックスファンド

①今後の値上がりが期待できるか?

正直、値上がりは期待していません。

収益性だけを追い求めて外国株式に特化するのも良いと思います。ただ外国株式に加えて基準価額の推移が比較的安定しているファンドをポートフォリオに加えることで、全体に安定性がプラスされます。

ということで、本インデックスファンドは安定性を期待して選びました。

でも絶対に安全かというとそうではありません。

一般的に、金利の上昇によって債券価格は下がります。そのため、現在のような金利上昇局面ではファンドの基準価額が下がってしまいます。

私も本インデックスファンドだけで見ると収益はマイナスになっています。

②他のファンドと分散できているか?

株式でなく債券に投資かつ投資対象が日本いうことで、他のファンドと重複はありません。

③運用コストは低いか?

運用コストについては、総経費率含めて同カテゴリーでは最低水準です!

どのインデックスファンドが一番儲かるのか?

残念ですが、誰にも分かりません!

当たり前かもしれませんが、世の中の動きを完璧に予測することは不可能です。「自分では分かり得ないことが起こる」を前提に行動する必要があります。

自分の資産を極力守りながら増やしていくためには「分散投資」しかありません。

まとめ

- 私がインデックスファンドを選ぶ際に考えるポイントは①今後の値上がりが期待できるか?②他のファンドと分散できているか?③運用コストは低いか?の3つ。

- 「目論見書」は投資の判断に必要な重要事項を記載した書類。インデックスファンドを購入する際には必ず確認する。

- 現在は信託報酬が低くなっているため、信託報酬以外の「隠れコスト」が無視できない費用になりつつある。隠れコスト含めた総経費率はファンドの「運用報告書」を見れば分かる。

少額で積立投資しながら長期運用する前提で、私がインデックスファンドを選ぶ際に考えるポイントについて解説しました。

これからインデックス投資を始めたい方の参考になれば幸いです。

実際に投資を行う際にはさまざまなリスクを正しく認識したうえで、自分自身の判断と責任に基づいて行なうようにして下さい。投資は自己責任でお願いします!