『老後2,000万円問題』で騒がれていたように、老後のためにある程度の資産を準備しておく必要がありそう。

定年退職した後は年金が主な収入源になる予定だけど、少子高齢化とか言われている中でどれくらい年金がもらえるのか分からないから正直不安しか無い!

老後にどれくらいの収入があるのか誰か教えて!

そんな疑問に答えます。

- 老後の収入総額はざっくり9,000万円~1億円(専業主婦家庭)

- 公的年金はいくら?

- 退職金はいくら?

- 老後の収入を増やす方法

今回は、会社員の老後収入がどれくらいあるのか

- 公的年金

- 退職金

の2つのポイントで、統計データに基づいて試算しました。

自分の老後にどれくらいの収入があるのか把握する際の目安にして頂ければ幸いです。

ちなみに、老後の「支出」については別の記事で解説しています。よければそちらも参考にして下さい。

老後の収入総額はざっくり9,000万円~1億円(会社員の夫と専業主婦の妻)

65歳で退職後、95歳までの30年を想定して支出総額を計算してみました。結果は次の通り。

※なお、簡略化のため退職金にかかる税金についてはここには含めていません。下の内訳のところで解説しています。

| 30年間の総額 | 備考 | |

| 公的年金① (夫:会社員+妻:専業主婦) | 7,848万円 | 厚生労働省の令和元年度「厚生年金保険・国民年金事業の概況」より算出 21.8万円×12か月×30年=7,848万円 |

| 公的年金② (夫:会社員+妻:会社員) | 9,612万円 | 厚生労働省の令和元年度「厚生年金保険・国民年金事業の概況」より算出 26.7万円×12か月×30年=9,612万円 |

| 公的年金③ (夫:専業主夫+妻:会社員) | 5,832万円 | 厚生労働省の令和元年度「厚生年金保険・国民年金事業の概況」より算出 16.2万円×12か月×30年=5,832万円 |

| 退職金 | 1,031~2,290万円 | 中小企業:東京都産業労働局の令和2年版「中小企業の賃金・退職金事情」より算出 大企業:中央労働委員会「令和元年退職金、年金及び定年制事情調査」より算出 |

収入総額(公的年金+退職金)は、会社員の夫と専業主婦の妻の場合でざっくり9,000万~1億円。夫婦共に会社員の場合は、退職金を夫と妻の分考慮すると、収入総額は1.2億円~1.4億円。

なお、これらのデータはあくまでも日本人の平均を示しているものです。当然、公的年金も退職金も各々異なるので、これらのデータが必ずしも自分に当てはまるとは限りません。

もう少し詳しく知りたいって方は、各収入の内訳について下で解説しています。

公的年金はいくら?

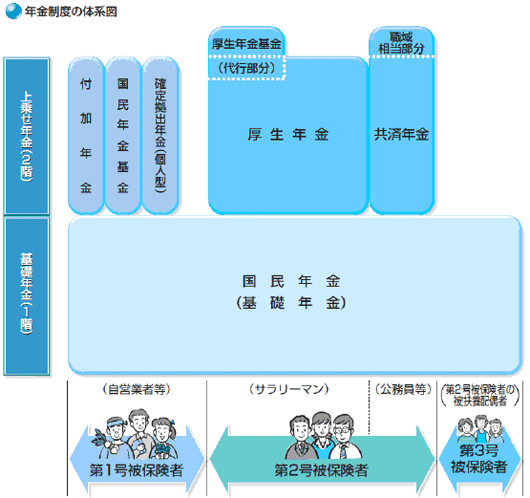

公的年金は2階建て構造

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっています。

会社員の場合、第2号被保険者に分類されるため国民年金の給付である「老齢基礎年金」に加えて、厚生年金の給付である「老齢厚生年金」を受け取ることができます。

いくらもらえるのか?

厚生労働省の令和元年度「厚生年金保険・国民年金事業の概況」によると、国民年金(老齢基礎年金)と厚生年金(老齢厚生年金)の平均月額は下の表の通りです。

| 男性 | 女性 | 平均 | |

| 老齢基礎年金の平均年金月額 | 58,866円 | 53,699円 | 55,946円 |

| 老齢厚生年金の平均年金月額 | 164,770円 | 103,159円 | 144,268円 |

夫婦でもらえる月額の目安はこんな感じ。

- 会社員(夫)+会社員(妻):164,770円+103,159円=267,929円

- 会社員(夫)+専業主婦(妻):164,770円+53,699円=218,469円

- 専業主夫(夫)+会社員(妻):58,866円+103,159円=162,025円

会社員(夫)+会社員(妻)の夫婦が30年間で貰える年金総額は、26.7万円×12か月×30年=9,612万円。

会社員(夫)+専業主婦(妻)の夫婦が30年間で貰える年金総額は、21.8万円×12か月×30年=7,848万円となります。

老齢厚生年金について

国民年金は20歳~60歳までの40年間保険料を納めた場合、満額の780,900円(2021年時点)が老齢基礎年金としてもらえます。

保険料を納めた期間が40年よりも短い場合はその期間に応じて減額される仕組みで、加入期間(保険料の納付期間)で受給額が決まる明朗会計。

一方で、厚生年金は加入期間に加えて年収によっても受け取れる年金の金額が変わるため、国民年金に比べて計算が複雑になります。

年収は加入期間中の給料とボーナスで計算されるため、年金が貰える時になるまで確定した数字は分かりません。

実際に自分がどれくらい年金がもらえるのかについては、ねんきんネットなどで確認してみて下さい。

ここでは大体の目安を掴んでもらうために、年収と加入年数ごとに年金の受給額を出してみました。

老齢厚生年金=平均標準報酬額×5.481/1000×平成15年(2003年)4月以降の加入月数(※簡略化のため、平成15年(2003年)4月以降に厚生年金に加入した想定で計算。)

| 年収 | 加入年数 10年 | 加入年数 15年 | 加入年数 20年 | 加入年数 25年 | 加入年数 30年 | 加入年数 35年 | 加入年数 40年 |

| 300万円 | 16.4 | 24.7 | 32.9 | 41.1 | 49.3 | 57.6 | 65.8 |

| 500万円 | 27.4 | 41.1 | 54.8 | 68.5 | 82.2 | 95.9 | 109.6 |

| 700万円 | 38.4 | 57.6 | 76.7 | 95.9 | 115.1 | 134.3 | 153.5 |

| 1000万円 | 54.8 | 82.2 | 109.6 | 137.0 | 164.4 | 191.8 | 219.2 |

退職金はいくら?

退職金がある企業の割合

厚生労働省の平成30年「就労条件総合調査」によると、退職金がある企業の割合は80.5%ということらしいので、大体の企業では何らかの形で退職金が支払われると考えて良いと思います。

いくらもらえるのか?

会社員が定年まで勤めた場合にもらえる退職金の平均は次の通りです。

| 高校卒 | 大学卒 | 参照元 | |

| 中小企業 | 10,314,000円 | 11,189,000円 | 東京都産業労働局の令和2年版「中小企業の賃金・退職金事情」 |

| 大企業 | 18,589,000円 | 22,895,000円 | 中央労働委員会「令和元年退職金、年金及び定年制事情調査」 |

最も低いのは中小企業の高校卒で1,031万円、反対に最も高いのは大企業の大学卒で2,289万円でした。

退職金にかかる税金について

退職金にかかる税金については、退職金から勤続年数に応じた控除がされる仕組みになっています。控除額は下の表の通り。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

控除される金額が多いほど税金の負担は軽くなるわけですが、その控除額は、勤続年数が長いほど多くなるようになってますので、長く働いた分税金の負担が軽くなることになります。

例えば、勤続年数が40年だった場合、退職所得控除額は800万円+70万円×(40年-20年)=2,200万円となります。

なんと!40年働けば、退職金が2,200万円以下の場合は税金がかからない(非課税)のか!

会社員としてなるべく長く働くように税制度が作られているとも言えそうですが、そういう仕組みだということを頭の片隅に入れておいてもらえれば良いと思います。

上の表で出てきた大企業で大学卒の退職金(2,289万円)で計算したところ、40年間勤務した際の退職金にかかる税金は次の通りでした。

- 所得税:44,700円

- 復興特別所得税:9,387円

- 住民税:20,115円

老後の収入を増やす方法

ここまで老後の収入について詳しく見てきましたがいかがでしょうか?

意外と少ないと感じた方もいると思います。そういった方には、収入を増やす方法として

- 「私的年金」に加入する

- 「繰り下げ受給」で公的年金の受給額を増やす

- 「経過的加算」で公的年金の受給額を増やす

などが考えられます。

私的年金に加入する

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっていますが、「私的年金」はその上にさらに積み上げた3階層目にあたるものです。

私的年金の種類としては、

- 企業型確定拠出年金

- 確定給付企業年金

- 個人型確定拠出年金(iDeCo)

などがあります。

企業型/個人型確定拠出年金は、掛金・運用益が非課税になるなど税制優遇措置があるため、まだ加入していない方はぜひ検討してみて下さい。

繰り下げ受給で公的年金の受給額を増やす

繰り下げ受給とは、本来であれば65歳からもらえる年金を、65歳よりも遅く(66歳から70歳までに)もらうことです。

繰り下げ受給によって、繰り下げた月数×0.7%が年金額に加算されます。

例えば70歳まで繰り下げた場合は、その増額率は5年×12か月×0.7%=42%になります。

また、増額された年金は一生続きます。

絶対長生きするぜー!

という方はぜひ検討して下さい!

経過的加算で公的年金の受給額を増やす

経過的加算は、老齢基礎年金が満額貰えない場合に国民年金の加入期間に反映されない部分を補うことができるものです。

老齢基礎年金は、20歳から60歳までの40年間国民年金に加入した場合、満額もらえます。また、20歳から60歳までに厚生年金に加入している間は国民年金の保険料も同時に払っていることになります。

でも、20歳前もしくは60歳以降は「国民年金の納付義務ではない期間」になるため、その期間に厚生年金に加入していても国民年金の加入期間にはカウントされないんです。

ちょっとややこしいですね。

具体的な例でお話しします。例えば20歳から22歳の期間、大学に通っていたことから学生納付特例制度を使って年金の納付を猶予された期間があったとします。

このとき、62歳まで40年会社に勤めて厚生年金に加入しても、国民年金の加入期間としては22歳から60歳までの38年として計算されるので、老齢基礎年金は満額もらえないんです。

なんとも不公平な!ということで、老齢基礎年金に反映されない分を老齢厚生年金に加算する形で考慮してあげるのが「経過的加算」の制度です。

上の例で、60歳から62歳までプラスで厚生年金に加入すると、経過的加算として年間約4万円を終身(!)で増やすことができます。

もし、老齢基礎年金を満額もらえない場合は検討してみて下さい。

まとめ

- 収入総額(公的年金+退職金)は、会社員の夫と専業主婦の妻の場合でざっくり9,000~1億円。夫婦共に会社員の場合は1.2億円~1.4億円。

- 夫婦が30年間で貰える平均年金総額は、会社員の夫と専業主婦の妻の場合で7,848万円。夫婦ともに会社員の場合は9,612万円。

- 国民年金は加入期間(保険料の納付期間)で受給額が決まる明朗会計だけど、厚生年金は加入期間に加えて加入期間中の年収によっても受け取れる年金の金額が変わるため、国民年金に比べて計算が複雑。

- 退職金の相場は1,031万円~2,289万円。税金については、勤続年数が長くなるほど税負担が軽くなる。

- 老後の収入を増やすには、「私的年金」に加入する、または、「繰り下げ受給」や「経過的加算」制度で公的年金の受給額を増やす方法がある。

会社員の老後収入がどれくらいあるのか、公的年金と退職金という2つのポイントで解説しました。大体の収入金額の目安が分かったと思います。

ただし、この記事の中で示したデータは日本人の平均値であって、当然、老後の収入は各々異なるので、これらのデータが必ずしも自分に当てはまるとは限りません。

今回解説した収入金額の目安から、自分自身の老後収入がどれくらいになるのか、ぜひ検討してみて下さい。