貯金だけではお金は増えないし、投資で金融資産を増やしたい!効果的に資産を増やす方法はないの?

片働きや家族持ちだと投資に回す資金が全然ない!どうすればいいの?

こんな疑問に答えます。

結論は、ずばり「会社員ならリスク資産にレバレッジをかけて投資しても良い」です。

レバレッジを効かせれば、少ない資金でも大きなリターンを期待できます。

「レバレッジ(Leverage)」は、元々「てこの原理」という意味。

経済活動においては、投資に充てる資金を「借り入れ」で増やすことで自己資金のリターンを高める方法として使われます。

今回解説する内容は、次の書籍を参考にしています。

今回の記事を読んで、「もっと詳細を知りたい!」と思った方はぜひ書籍の方も読んでみて下さい!

片働きや家族持ちで資金力がなかなか増やせない会社員でも、レバレッジを効果的に活用できれば収益を最大化できます!

それでは詳しく解説していきます。

限られた資金でいかに効率的に資産を増やせるか

会社員が将来の資産形成や退職後の生活資金を準備するために投資を行いたいと考えても、投資に費やすことができる資金は限られます。

子供がいたり片働き世帯なら、なおさらです。

なぜなら、生活費や子供の教育費などに多くのお金がかかってしまうため投資に充てる資金を捻出することが難しくなるためです。

投資に充てられる資金は限られる

国税庁の「民間給与実態統計調査」によると、正社員の平均給与は508.4万円/年とのこと。

たとえこれだけの収入があったとしても、日々の生活にかかる費用でほとんどが消えてしまいます。

具体的には、

- 家族の生活費や子供の教育費

- 子どもの教育費

- 住宅ローンの返済、など

投資に使える資金を増やすためには家計の見直しなどが必要になりますが、それにも限度があります。

さらに片働きの場合は、共働きに比べて世帯収入が少なくなることから投資に充てられる資金はより限られてしまいます…。

我が家は子持ち片働き世帯なので、投資資金を捻出するのはなかなか大変です…。

そのため、会社員が投資を行う場合「限られた資金の中でどうやって効率的に資産を増やせるか」を考えることが大切になってきます。

会社員ならレバレッジをかけても良いという話

資金が限られている中で効率的に資産を増やす方法の1つが、「レバレッジ」です。

投資は、資金力があればあるだけ期待できるリターンも大きくなります。

「レバレッジ」は、投資に充てる資金を「借り入れ」で増やすことで自己資金のリターンを高める効果が期待できます。

資金が増えればリターンも増える

当たり前かもしれませんが、投資する金額が大きくなればその分期待できるリターンも大きくなります。

想定利回り4%で30年間積み立てた場合、たった5万円の違いでも積もり積もって最終的な資産は3,000万円以上の差になります。

| [想定利回り4%] | 30年後の資産総額 |

| 毎月5万円を積み立てた場合 | 3,470万円 |

| 毎月10万円を積み立てた場合 | 6,940万円 |

投資で資産を増やすには、「投資する資金を増やす」ことが何より大切です!

投資でリターンを増やしたいなら「投資にあてる資金を増やす」。

会社員はかなりの人的資本を持っている

会社員は、毎月「給料」という形で収入を得ながら仕事をしています。

これは自分自身を「人的資本」として会社に投資し、その対価として給料を得ていると捉えることができます。

経済学では、一人ひとりの労働価値を「人的資本(ヒューマンキャピタル)」と考える。私たちはこの人的資本を労働市場に投資して、日々の糧となる収益(給料)を得ている。

引用元:橘玲「黄金の扉を開ける賢者の海外投資術」

「人的資本」という考え方は、ノーベル経済学賞を受賞したゲーリー・S・ベッカーという人が最初に考案したそうです。

(職種にもよりますが)一般的な会社員なら毎月安定した収入が得られることから、人的資本は「債券」と仮定できます。

自分の人的資本っていくらぐらいなのかしら?

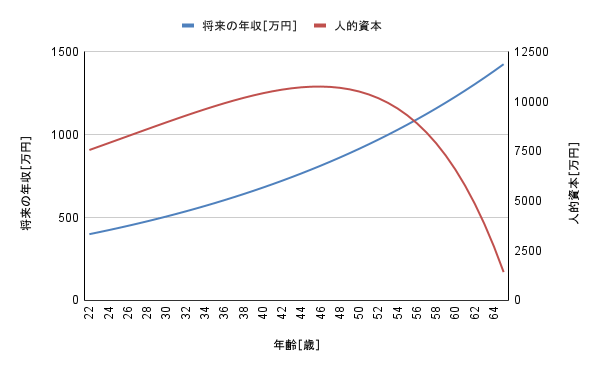

自分自身の価値は、将来予想される収入を割り引き現在価値にして合計することで計算できます。

試しに、次の条件で計算してみました。

- 入社時(22歳)に手取り400万円で会社人生スタート

- 65歳で定年退職するまで毎年3%ずつ収入が増加

- 割引率はリストラ/倒産/身体的理由により働けなくなるリスクなどを考慮して8%と仮定

入社時の人的資本は7,500万円となり、その後昇給により人的資本が徐々に増えていくことが分かります。

今回のケースでは45歳くらいで人的資本がピークとなり、その金額はなんと1億円以上になりました。

人的資本はバーチャルな価値であり金額も正確なものではありませんが、会社員として働いているなら(本来は)1億円近い価値を持っているといえます。

会社員は1億円近い「人的資本」を労働市場に投資して、毎月安定した利回り(給料)を得ている。

全資金をリスク資産に投資すべき

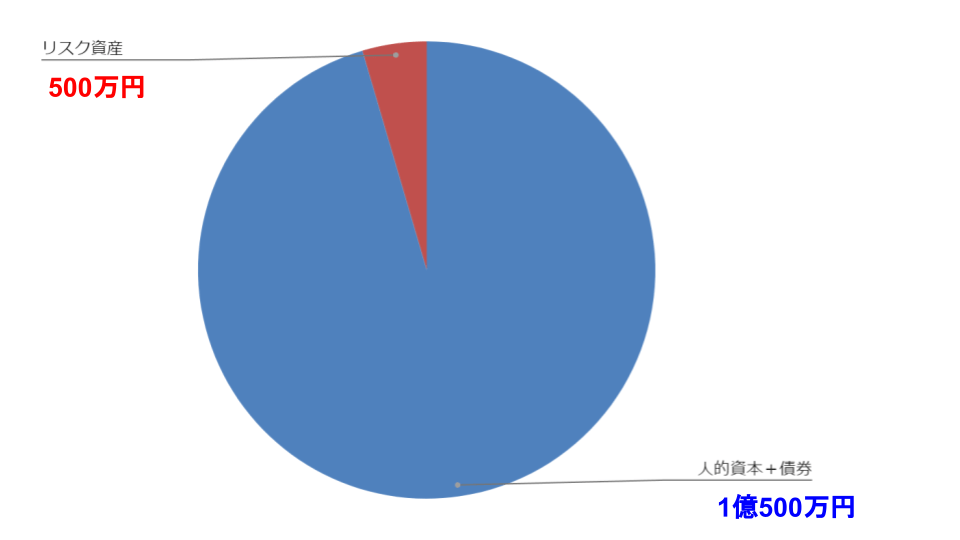

実は、会社員は1億円近い人的資本(債券)を持っています。

そう考えると、投資にあたってリスク回避を目的として株式と債券を一定の割合で保有するのはあまり意味がないことになります。

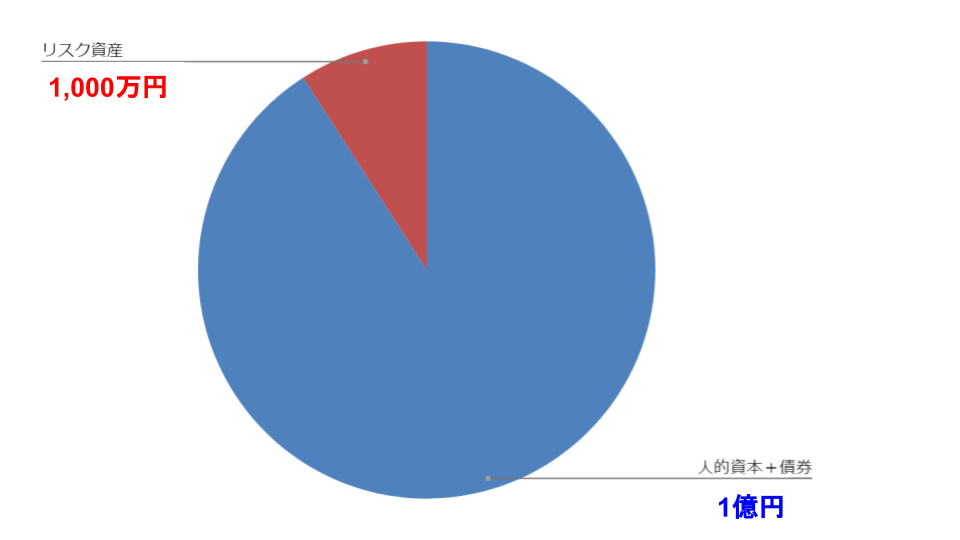

1億円相当の人的資本(債券)を有する会社員が、1,000万円の金融資産を株式と債券それぞれ500万円ずつ保有した場合のポートフォリオは次のようになります。

これではあまりに債券に偏りすぎていますよね。

分散を考慮するなら、会社員は債券に分散投資する必要は無くすべての資金をリスク資産に投資すべきと考えることができます。

毎月安定した収入が見込める会社員は、全ての資金をリスク資産に投資すべき。

レバレッジをかけて最適なポートフォリオを目指す

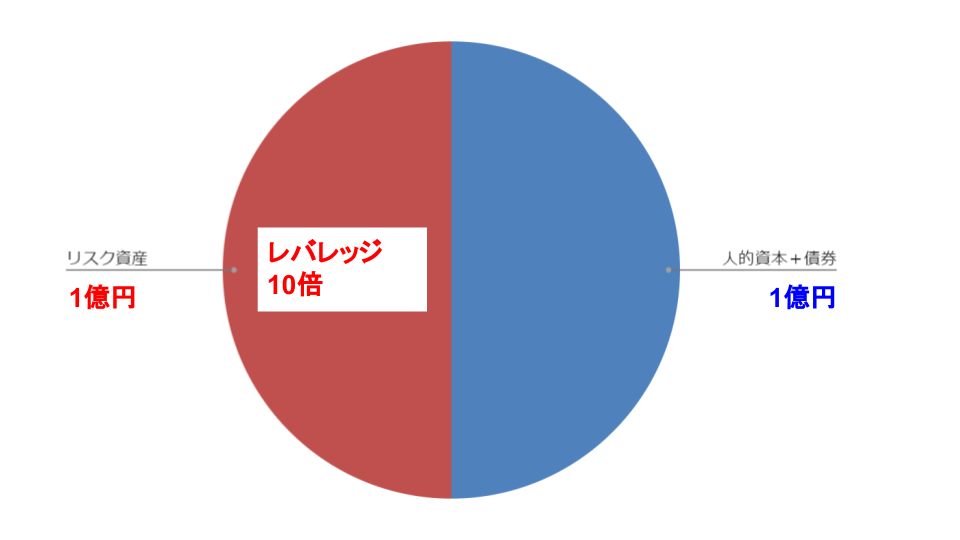

では、仮に1,000万円を全てリスク資産に投資した場合ポートフォリオはどうなるでしょうか?

これでもまだ債券の比率が圧倒的に多いことが分かります。

圧倒的な人的資本を有しているがために、手持ちの資金だけではどうしても債券の比率が高くなってしまう結果に…。

それはそれで良いことなんですが、バランスを考えればもっとリスクをとって良いはず…。

そこで、リスク資産の割合を増やして最適なポートフォリオに近づける方法として「レバレッジ」があります。

1,000万円を全てリスク資産に投資するだけでなく、さらにレバレッジをかけることでリスク資産の割合を増やすわけです。

先物取引やCFD取引などを使えば10倍程度のレバレッジをかけることが可能なため、ポートフォリオを1億円相当の人的資本(債券)と1億円分のリスク資産にバランス良く配分することが可能となります。

会社員ならすべての資金をリスク資産に投資するだけでなく、レバレッジをかけることでポートフォリオを最適な形に近づけることができます。

毎月安定した収入が見込める会社員は、リスク資産にレバレッジをかけるべき。

レバレッジ=危険?

レバレッジって、なんだか危険な感じがする…。

レバレッジ投資なんてやめた方がいいんじゃない?

実はレバレッジは多くの人が使っているものなんです。

それは、ずばり「住宅ローン」。

「少しの頭金を出すだけで残りを銀行等から借り入れて家を買う」行為は、レバレッジを効かせて不動産に投資しているのと同じ。

仮に頭金が買い値の10%だったら、10倍のレバレッジをかけて不動産投資を行っていることになります。

お金を貸す側の銀行等からみれば、貸し出す先が「会社員」なら将来の安定した収入が見込めるため安心して多くのお金を貸すことができますよね。

つまり「これだけのお金を貸しても(会社員としての)人的資本でカバーできる」と銀行等が評価しているということ。

レバレッジをかけてリスク資産に投資することはトンデモ理論ではなく、きちんとした合理的な評価に基づいた判断だと言えます!

以上のことから、限られた資金力に悩む会社員にとってはレバレッジを効かせて投資を行うことが1つの解決策だと考えられます。

まとめ

今回は、会社員のレバレッジ投資について解説しました。

- 会社員が投資を行う場合「限られた資金/時間の中でどうやって効率的に資産を増やすか」を考えることが大切

- 会社員はかなりの金額の「人的資本」を持っている

- 限られた資金力に悩む会社員は「レバレッジ」投資を検討してみてもいいかも

もし投資に充てる資金が増やせず悩んでいるなら、レバレッジを効かせることを検討してみてもいいかもしれません。

それなりの「人的資本」を有する会社員なら、かなり合理的な戦略だと言えます!

ただしレバレッジをかけすぎるのは大変危険です!!

会社員がレバレッジをかける際の注意点については、別の記事でまた解説したいと思います。